一文了解全球商品期权热点品种

境外品种的成交量已经快速被境内相同或类似品种赶超

随着8月26日郑商所花生和菜籽油期权挂牌,境内商品期权市场发展至今已经累计上市了25个品种,未来还有多个品种蓄势待发,可谓朝气蓬勃。而境外商品期权市场自1976年以来涌现上百个品种,既覆盖原油、玉米、黄金等传统焦点品种,也包括天然气、电力、碳排放配额等热点品种。本文重点梳理境外19个成交活跃的商品期权品种,以期对境内商品期权的研究与交易提供一定的参考与借鉴。

A商品期权的分类

根据国际期货业协会(FIA)2021年的成交报告,境外商品期权可以划分为农产品、能源化工和金属三类,共计50种。其中历史悠久的农产品期权达26个,涵盖谷物(4个)、油籽(7个)、经济作物(5个)、乳制品(5个)、家禽(2个)以及只有印度国家商品及衍生品交易所(NCDEX)上市的鹰嘴豆、瓜尔豆胶和瓜尔豆种子。能源化工数量达到了13个,除一次能源的油、气、煤和5种燃料外,还有3个化工品以及电力和碳排放配额。金属共计11个,包括铜、铝、锌、镍、铅5个有色金属,还有铁矿石和热卷2个黑色金属,以及黄金、白银、钯金和铂金4个贵金属。

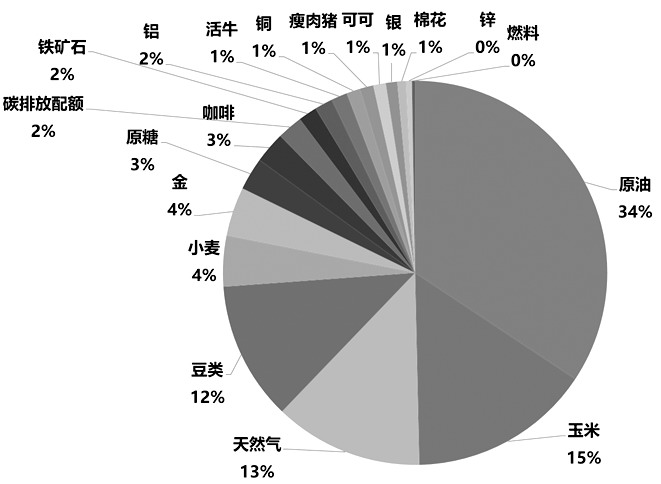

由于不少品种成交不活跃,因此,本文只分析19个成交量超过百万手的商品期权。从2021年的期权成交量分布可以看到,原油和天然气期权占据了半数以上的成交量,农产品多个品种分摊40%的成交量,金属享有剩下10%的成交量。

2021年,19个商品期权成交量突破百万手,排名前10依次为原油、玉米、天然气、大豆、小麦、黄金、原糖、咖啡、碳排放配额以及豆油。境外商品期权会根据品种的特征和现货贸易模式提供丰富的期权类型,包括短期/长期、月间价差/品种价差、日历价差、带式组合、迷你、欧式、均价、现货和金融期权等,以满足参与者的多种需求。

B农产品期权枝繁叶茂

图为2021年全球商品期权成交量占比

农产品期权中成交活跃的共计11个品种,玉米、豆类(大豆、豆粕、豆油)和小麦三个历史悠久的品种牢牢吸引了大多数的成交量,留给其他6个品种仅24%的市场份额。

玉米仍是老牌强者:境外共7家交易所上市了玉米期权,除JSE外,均主要交易黄玉米。2021年,玉米期权成交总量高达3248万手,同比增加29%。CBOT凭借压倒性的优势,例如提供多种日历价差期权合约以及小麦和玉米价差期权合约,占比玉米期权97%的成交量。相比之下,2021年,大商所玉米期权成交量为2060万手,同比增加97%。

豆类成交增速放缓:尽管境外5家交易所都上市了大豆、豆粕或豆油期权,但几乎所有成交都集中在CBOT。2021年,境外大豆期权成交量为1846万手,同比增速仅为8%,而豆粕和豆油期权成交量不足大豆的20%。反观境内,大商所豆粕期权成交量已经达到3800万手,并且上市至今始终保持着极高增速。

小麦成交相对分散:境外与小麦相关的期权品种多达7个,因此成交相对分散,65%在CBOT的软红冬上,24%在泛欧交易所(EURONEXT)的小麦粉上,10%在CBOT的硬红冬上。受通货膨胀和粮食危机影响,小麦期权成交量在2022年显著增长。

原糖成交逐渐减少:境外糖期权有原糖11号(国际糖)、原糖16号(美国糖)、白糖和冰糖四种,其中只有原糖11号较为活跃。2021年,原糖11号期权成交量同比减少7%至581万手,虽然落后于郑商所白糖期权的1089万手,但是如果将二者期货的成交量3100万手和1.16亿手纳入考量,可以发现原糖11号的期权与期货成交量比值更高。

棉花成交已然落后:2021年,境外棉花2号(美棉)期权成交量仅为153万手,远远落后于境内棉花1号(郑棉)的818万手成交量,境内外期货成交量的差别更是达到了14倍。悬殊的成交量对比也体现在美棉对郑棉的影响作用减弱上。

热门投机品种咖啡与可可:欧洲和美国是全球咖啡和可可的最大消费地,因此其衍生品也同样受青睐。2000年之前,咖啡期货的成交量甚至仅次于原油。2021年,咖啡期权成交量为558万手,可可期权成交量为224万手,仍然属于热门交易品种。我们认为成交活跃的很大一部分原因是咖啡和可可高度依赖进口,容易出现供需矛盾。

活牛和瘦肉猪成交见顶回落:活牛期货是世界上第一种活体形式的商品合约,而瘦肉猪期货是现金交割的肉类品种。由于欧美的人均肉类消费量是中国的2.5倍,因此,活牛与瘦肉猪衍生品一度风光无限,不过其期权成交量和持仓量自2019年见顶后已经缩水接近一半,2021年的成交量分别为287万手和242万手,同比降幅都在15%左右。

农产品具备严格的生长周期,因此某一时间段的期权成交更加活跃,这就令期货中跨月价差和期权中日历价差策略找到了用武之地。例如大豆日历价差期权中6—12月的成交最为活跃,因为分别对应南美大豆和美国大豆上市时间。还比如玉米还提供了存续期一个月的新季作物期权(Short-Dated New Crop),以收获期9月为新旧作物划分线,每次连续挂牌12个月份,即2022年10月起新增2023年10月至2024年9月的期权合约,以便于参与者提前防范风险。

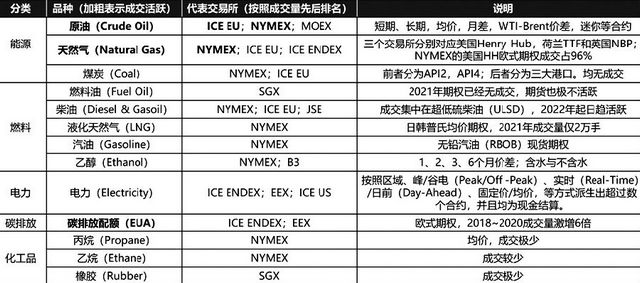

C能源期权独占鳌头

相比农产品,能源化工期权的总成交量虽然更大,但品种之间的成交分布呈现两极分化,几乎全部集中在原油(51%)和天然气(46%)上。其他品种尤其是化工品,不仅品种数量稀少,成交也愈发冷清,这一点与境内市场品种表现完全不同。

原油是绝对王者:2021年,原油期权的成交量远远超过全球所有其他商品期权,其中WTI和Brent原油期权成交量各占一半,这与二者的现货势均力敌不无关系。多年来,90%的WTI原油期权成交量都集中在NYMEX上,而Brent原油期权成交则分散在ICE EU和MOEX中,不过由于美俄关系趋紧,Brent原油期权的交易正在快速向ICE EU转移。

天然气成为热点:欧洲和美国是全球天然气的主要生产和消费地区,对应的基准现货分别是两大天然气枢纽站荷兰TTF和美国HH,衍生品交易也围绕二者开展。尽管2021年天然气期权成交量减少18%,然而2022年俄乌冲突爆发后,欧洲天然气价格屡创新高,荷兰TTF价格一度达到美国HH的5倍以上,欧洲天然气期权成交量大幅增长。

电力期权遇冷:近5年来电力期货成交异常活跃,美国、欧洲和澳洲的区域子合约数量超过300个。不过即便在2022年欧洲电价屡创新高的情况下,电力期权成交也一直比较低迷,猜测部分原因是合约过于分散。

碳排放配额潜力巨大:碳排放配额的价格俗称碳价,现货成交集中在EEX,期权成交集中在ICE Endex。2018年,欧盟碳价上涨300%后,带动期权成交量增加6倍。2021年,中国承诺“30·60”目标后,碳排放配额价格再创新高,期权成交量进一步增加75%,在所有年成交量超过百万手商品期权中位列第一。

燃料与化工品成交不足:无论需求旺盛的柴油、汽油期权,还是乙醇、丙烷和橡胶期权,境外期权年成交量都未能超过100万手。以NYMEX的无铅汽油为例,2021年期货成交高达5000万手,期权仅成交8.5万手。

值得一提的是,能源化工品期权具备众多的子合约,除了并不陌生的短期/长期、跨月价差、品种价差、日历价差、迷你合约之外,还提供了均价期权合约(Average Price Option),即期权到期时的价格,取决于期货当月每日结算价的均值与行权价的差异,并且以现金结算。此外,还有期货保证金式期权(Futures-Style Margin Option),买卖双方均需支付期货的保证金,带来的好处是买方降低了权利金支出。现货期权与金融期权分别对应现货交割和现金交割两种方式,灵活匹配产业的习惯。而天然气不仅提供欧式期权,还提供夏季和冬季的带式(Strip)组合期权合约,以方便投资者押注方向。

表为境外主要能源化工品期权

D金属期权日渐式微

境外金属期权的成交远不如农产品与能源化工品种,仅铜、铝、锌、铁矿石、金和银较为活跃,成交量呈现黄金一家独大、其他金属势均力敌的特征。目前基础金属的成交都集中在COMEX和LME两大交易所,铁矿石在SGX,贵金属尤其是金银,虽然在各个国家都提供交易平台,但COMEX的成交量稳居第一。

铜套保与投机需求并重:铜是世界上使用第三广泛的金属,用于建筑和工业机械制造等周期性行业,同时易受宏观因素影响。LME铜期权的主要参与者是实体企业,COMEX铜期权的主要参与者是金融机构,通常前者的成交量是后者的4倍,但近两年的大行情导致这一差距缩小至2倍。2021年,境外铜期权成交量为245万手,不到上期所铜期权成交量的三分之一,主要原因并非为境外成交遇冷,而是上期所铜期权成交量成倍增长。

铝搭上新能源需求:实施碳减排压减电解铝产量,推广光伏和电动车提升铝消费,铝的供需矛盾愈演愈烈,衍生品实现量价齐增。2021年,境外铝期权成交量增加28%,境内上期所铝期权成交量增加799%。

锌、镍和铅成交不活跃:2021年境外锌、镍和铅期权的成交量依次为106万手,56万手和32万手,除了铅增加31%外,锌和镍同比增幅不到5%,主要原因是标的期货成交量显著萎缩。

铁矿石成交锐减:2021年,境外铁矿石期权成交量达到332万手,同比减少18%,而大商所铁矿石期权成交量高达1808万手,同比增加56%。铁矿石品种推行国际化后,此消彼长的趋势已经形成,未来预计全球铁矿石期权成交进一步向境内靠拢。

贵金属不再“高贵”:随着牛市结束,境外黄金期权成交量减少36%,白银减少17%。上期所黄金期权成交量虽然逆势增加33%,但目前与COMEX还有一定差距。

我们都知道有色金属是宏观经济的风向标,那么在关键数据公布的时间节点或重要事件发生的前后,有色金属价格容易出现剧烈波动,因此LME提供了存续期为一周的周度期权,以帮助投资者对冲风险。另外,有色金属现货贸易周期普遍偏长,LME还提供了与能源类似的均价期权(TAPOs)合约,2021年有色金属价格大幅上涨时,铜的均价期权成交量增长了232%。

E境外商品期权品种特征

通过对成交活跃期权品种的梳理,我们对境外商品期权市场有了初步的认识,并总结了以下观点:

2021年,境外商品期权成交量排名前10的品种依次为原油、玉米、天然气、大豆、小麦、黄金、原糖、咖啡、碳排放配额以及豆油。其中碳排放配额期权同比增加75%,黄金期权同比减少36%。

除了玉米、原油和黄金三个品种,境外商品期权的成交量已经快速被境内相同或类似品种赶超。不过境外期货与期权的成交量比值多在2至5倍,国内则普遍在10倍以上。结合CFTC持仓数据和公开资料可以发现,境外实体企业参与期权的比例远远高于境内。

境外交易所会根据品种的特征和现货贸易模式提供丰富的期权类型,包括短期/长期、月间价差/品种价差、日历价差、带式组合、迷你、欧式、均价、现货和金融期权等,多种选择便于参与者进行风险管理或者投机交易。

尽管境外电力、燃料和化工品期货成交极为活跃,但期权成交却非常低迷,可能原因是产业对期权接受度较低所致。

来源:期货日报 作者:杨帆